Unsere Themen im August

Beschäftigung von Rentnern: Das gilt es sozialversicherungsrechtlich zu beachten

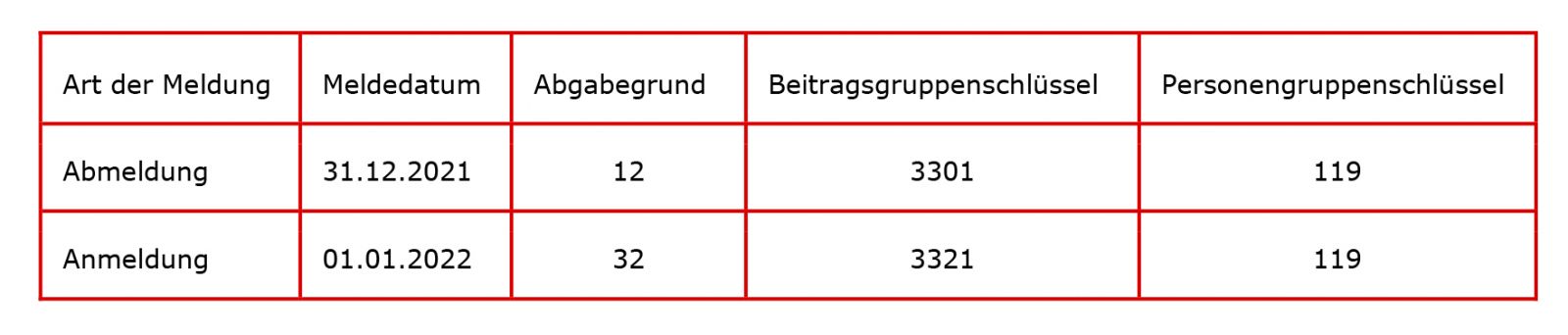

Auch bei der Beschäftigung von Rentnern unterscheidet man zwischen geringfügigen Arbeitsverhältnissen und sozialversicherungspflichtigen Anstellungen. Darüber hinaus ist aber eine Vielzahl von Sonderregelunge zu beachten, abhängig vom Umfang der Rente und deren Inanspruchnahme, die sich dann ebenfalls auf die Sozialversicherungsbeiträge auswirken.

Das Arbeiten über den Rentenbezug ist hinaus längst keine Seltenheit mehr: In Zeiten des Fachkräftemangels auf einen größeren Personal-pool zurück greifen zu können, macht viel Sinn: Allerdings ist es nicht ganz so einfach, Rentner zu beschäftigen bzw. Unternehmen müssen sozialversicherungsrechtlich einige Besonderheiten beachten.

Grundsätzlich sind Arbeitgeber verpflichtet, die Versicherungspflicht bzw. -freiheit für ihre Beschäftigten zu beurteilen und die Beiträge zur Kranken-, Pflege-, Renten- und Arbeitslosenversicherung zu berechnen und an die zuständige Einzugsstelle abzuführen. Diese Pflicht besteht auch für beschäftigte Rentner.

Arbeitnehmer, die gegen Arbeitsentgelt beschäftigt sind, unterliegen grundsätzlich der Versicherungspflicht in der Kranken-, Pflege-, Renten- und Arbeitslosenversicherung. Ausgenommen davon sind lediglich die geringfügigen Beschäftigungsverhältnisse. Dies gilt auch für die Beschäftigung von Rentnern.

Geringfügige Beschäftigung von Rentnern

Geringfügig ist eine Beschäftigung, wenn das monatliche Entgelt die Grenze von 520 Euro nicht überschreitet. Geringfügig ist auch, unabhängig von der Höhe des Arbeitsentgelts, eine Beschäftigung, die von vornherein auf nicht mehr als drei Monate oder 70 Arbeitstage im Jahr befristet ist.

Geringfügige Beschäftigungen sind in der Kranken- , Pflege- und Arbeitslosenversicherung versicherungsfrei. Seit dem 01.01.2013 sind geringfügig entlohnte Beschäftigte grundsätzlich rentenversicherungspflichtig, können sich aber auf Antrag von der Rentenversicherungspflicht befreien lassen. Dies gilt auch für beschäftigte Rentner, es sei denn, der Rentner hat bereits die Regelaltersgrenze erreicht und ist aufgrund dessen versicherungsfrei in der Rentenversicherung (mehr dazu unten zur Regelaltersgrenze).

Für geringfügig entlohnte Rentner muss der Arbeitgeber pauschalierte Beiträge zur Kranken- und Rentenversicherung zahlen. Die Beitragssätze betragen

- 13 Prozent zur Krankenversicherung und

- 15 Prozent zur Rentenversicherung

Sozialversicherungspflichtige Beschäftigung von Rentnern

Wird eine mehr als geringfügige Beschäftigung neben dem Rentenbezug ausgeübt, besteht auch für Rentner grundsätzlich Versicherungspflicht. Je nach Rentenart gibt es aber in den einzelnen Versicherungszweigen Besonderheiten zu beachten.

Altersrenten können als Voll- oder Teilrente gezahlt werden. Der Anteil der Teilrente kann bei den Altersrenten beliebig gewählt werden, solange er mindestens zehn Prozent oder höchstens 99,99 Prozent der Vollrente beträgt.

Mit der Teilrente soll der Übergang in den Ruhestand erleichtert werden. Während einer Teilrente oder einer Altersvollrente erworbene Entgeltpunkte wirken sich mit Ablauf des Kalendermonats des Erreichens der Regelaltersgrenze rentensteigernd aus. Der Rentenanteil, auf den der Beschäftigte zunächst verzichtet, wird später mit einem geringeren oder ohne Abschlag gezahlt.

Entscheidend für die sozialversicherungsrechtliche Beurteilung eines beschäftigten Teil- oder Vollrentenbeziehers ist dessen persönliche Regelaltersgrenze. Abhängig davon, ob diese Grenze beim Bezug einer Altersrente bereits erreicht ist, gelten für die Beschäftigung unterschiedliche Regelungen.

Bei der Regelaltersgrenze handelt es sich um die Altersgrenze, ab der Personen ihre reguläre Regelaltersrente abschlagsfrei beanspruchen können. Diese Altersgrenze wird seit dem Jahr 2012 bis zum Jahr 2029 sukzessive vom vollendeten 65. Lebensjahr auf das vollendete 67. Lebensjahr angehoben. Ab dem Geburtenjahrgang 1964 liegt die Regelaltersgrenze bei 67 Jahren.

Beispielhaft lässt sich dies wie folgt darstellen: ein Mitarbeiter ist am 06.11.1958 geboren. Sein frühestmöglicher Rentenbeginn bei vorzeitiger Inanspruchnahme einer Altersrente ist der 01.12.2021. Seine Regelaltersgrenze erreicht er aber aufgrund der sukzessiven Anhebung der Altersgrenzen erst am 05.11.2024. Sein regulärer Rentenbeginn auf eine abschlagsfreie Rente ist der 01.12.2024. Erst ab diesem Tag gilt dieser Arbeitnehmer als Person, die eine reguläre Regelaltersrente bezieht.

Für die vorgezogene Altersrente und damit Altersrentner vor Erreichen der Regelaltersgrenze gilt Folgendes:

Bis zum 31.12.2016 waren Beschäftigte, die eine Altersvollrente vor Erreichen der Regelaltersgrenze bezogen, rentenversicherungsfrei. Der Arbeitgeber hatte für diese Beschäftigten lediglich seinen Arbeitgeberbeitragsanteil zur Rentenversicherung zu zahlen. Mit Wirkung vom 01.01.2017 ist diese Regelung aufgrund des Flexirentengesetz geändert worden. Seither sind Beschäftigte, die nach den allgemeinen Vorschriften rentenversicherungspflichtig sind, vor Erreichen der Regelaltersgrenze auch beim Bezug einer Altersvollrente rentenversicherungspflichtig. Arbeitgeber und Arbeitnehmer zahlen jeweils ihren Beitragsanteil zur Rentenversicherung.

Arbeitnehmer, die am 31.12.2016 wegen des Bezugs einer Altersvollrente vor Erreichen der Regelaltersgrenze rentenversicherungsfrei beschäftigt waren, bleiben in dieser Beschäftigung im Rahmen einer Bestandsschutzregelung jedoch rentenversicherungsfrei. Der Bestandsschutz endet, wenn die Voraussetzungen der Versicherungsfreiheit nach dem am 31.12.2016 geltenden Recht nicht mehr erfüllt werden. Sofern nach der Bestandsschutzregelung die Versicherungsfreiheit fortbesteht, kann der Beschäftigte allerdings gegenüber dem Arbeitgeber auf die Versicherungsfreiheit verzichten. Der Verzicht kann nur für die Zukunft erklärt werden und ist für die Dauer der Beschäftigung bindend. Die Verzichtserklärung ist zu den Entgeltunterlagen zu nehmen.

In allen Fällen, in denen Rentenversicherungsfreiheit wegen des Bezugs einer Altersvollrente besteht, hat der Arbeitgeber seinen Beitragsanteil zu zahlen.

Rentenversicherung bei Altersteilrentner

Bezieher einer Teilrente sind dagegen im vollen Umfang rentenversicherungspflichtig. Arbeitgeber und Arbeitnehmer zahlen jeweils ihren Beitragsanteil zur Rentenversicherung. Für die Bezieher einer Teilrente gilt die obige Regelung aufgrund des Flexirentengesetzes nicht.

Beiträge zur Arbeitslosenversicherung sind, unabhängig von der Zahlung einer Altersvoll- oder Teilrente, bis zum Ablauf des Monats zu zahlen, in dem der Beschäftigte die Altersgrenze für die Regelaltersrente erreicht hat. Arbeitgeber und Arbeitnehmer zahlen ihren Beitragsanteil je zur Hälfte.

Gesetzlich versicherte Vollrentenbezieher haben keinen Krankengeldanspruch. Daher werden die Krankenversicherungsbeiträge paritätisch aus dem ermäßigten Beitragssatz von 14,0 Prozent sowie dem jeweiligen Zusatzbeitragssatz erhoben. Privatversicherte Vollrentenbezieher haben einen Anspruch auf den Arbeitgeberzuschuss.

Teilrentenbezieher können bei Arbeitsunfähigkeit auch weiter Krankengeld erhalten. Für gesetzlich Versicherte sind paritätisch Krankenversicherungsbeiträge aus dem allgemeinen Beitragssatz von 14,6 Prozent sowie dem jeweiligen Zusatzbeitragssatz zu entrichten. Privatversicherte Teilrentenbezieher haben ebenfalls einen Anspruch auf den Arbeitgeberzuschuss.

Alle Mitglieder, für die Beiträge zur gesetzlichen Krankenversicherung aufgrund der Beschäftigung zu zahlen sind, haben auch Beiträge zur Pflegeversicherung aus dem Arbeitsentgelt zu entrichten. Der Beitragssatz beträgt unabhängig von der Rentenart 3,05 Prozent (ab 01.07.2023 3,40 Prozent entsprechend PUEG). Beschäftigte Altersrentner, die privat pflegeversichert sind, haben auch einen Anspruch auf den Arbeitgeberzuschuss.

Für Altersrentner nach erreichter Regelaltersgrenze gilt Folgendes:

Nach Erreichen der Regelaltersgrenze sind Beschäftigte rentenversicherungsfrei. Trotz Rentenversicherungsfreiheit hat der Arbeitgeber seinen Beitragsanteil zu entrichten, und zwar in derselben Höhe wie für einen rentenversicherungspflichtigen Arbeitnehmer. Dieser Rentenbeitrag des Arbeitnehmers wirkt aber nicht rentensteigernd für den Beschäftigten. Der Beitrag ist ein Solidarbeitrag. Der Beitragsanteil für den Beschäftigten entfällt.

Regelaltersrentner können aber auf die Rentenversicherungsfreiheit verzichten und weiter Pflichtbeiträge einzahlen. Die Erklärung ist gegenüber dem Arbeitgeber abzugeben. Durch den Verzicht auf die Rentenversicherungsfreiheit wirkt sich sowohl der sonst wirkungslos bleibende Arbeitgeberanteil als auch der eigene Beitragsanteil rentensteigernd aus (sog. Flexirente).

Ab Erreichen der Regelaltersgrenze ist nur der Beitragsanteil des Arbeitgebers zur Arbeitslosenversicherung zu entrichten. Für die Zeit vom 01.01.2017 bis 31.12.2021 entfiel dieser aufgrund des Flexirentengesetzes.

Es gelten die gleichen Regelungen wie bei einem Rentenbezug vor Erreichen der Regelaltersgrenze.

Rente wegen Erwerbsminderung

Bezieher einer Rente wegen teilweiser Erwerbsminderung sind in vollem Umfang versicherungspflichtig in der Kranken-, Pflege- und Rentenversicherung. In der Arbeitslosenversicherung besteht grundsätzlich auch Versicherungspflicht, es sei denn, die Arbeitsagentur hat festgestellt, Rentner wegen seiner Leistungsminderung der Arbeitsvermittlung auf Dauer nicht zur Verfügung steht.

Bezieher einer Rente wegen voller Erwerbsminderung müssen Beiträge zur Kranken-, Pflege und Rentenversicherung entrichten. Da sie keinen Anspruch auf Krankengeld haben, ist in der Krankenversicherung der ermäßigte Beitragssatz zugrunde zu legen. Für die Arbeitslosenversicherung sind keine Beiträge zu entrichten, auch nicht der Arbeitgeberanteil.

Hinterbliebenen- und Erziehungsrenten

Der Bezug von Hinterbliebenen- und Erziehungsrenten hat keinen Einfluss auf die versicherungsrechtliche Beurteilung einer Beschäftigung.

Praxistipp: Mit dem 8. SGB IV-Änderungsgesetz wurden Änderungen bei den Hinzuverdienstgrenzen eingeführt.

Altersrenten können ab 01.01.2023 unabhängig von der Höhe des Hinzuverdienstes in voller Höhe bezogen werden. Dies bedeutet, dass Beschäftigte auch vor Erreichen der Regelaltersgrenze seit dem 01.01.2023 unbegrenzt hinzuverdienen dürfen, ohne dass ihnen die Rente gekürzt wird.

Erwerbsminderungsrenten können ab 01.01.2023 unter Beachtung dynamischer Hin-zuverdienstgrenzen bezogen werden. Beim Bezug einer Rente wegen teilweiser Erwerbsminderung ergibt sich 2023 eine Hinzuverdienstgrenze von rd. 35.650 Euro, bei Renten wegen voller Erwerbsminderung von rd. 17.820 Euro. Für Erwerbsminderungsrenten gilt weiterhin, dass eine Beschäftigung oder selbstständige Tätigkeit nur im Rahmen des festgestellten Leistungsvermögens ausgeübt werden darf, das Grundlage für die Erwerbsminderungsrente ist. Anderenfalls kann der Anspruch auf die Rente trotz Einhaltung der Hinzuverdienstgrenzen entfallen.

Die neuen Hinzuverdienstgrenzen gelten für alle Rentner, unabhängig vom Zeitpunkt des Rentenbeginns.

Folgend finden Sie auf einen Blick die sozialversicherungsrechtlichen Regeln für die Beschäftigung von Rentnern je nach Rentenart.

Beschäftigung von

Rentnern_2022-Übersicht.pdf (birgitennemoser.de)

Quelle: Birgit Ennemoser, Auren Personal GmbH, www.auren.de

Wir empfehlen die Online-Veranstaltung '41. EntgeltFORUM - lohn&gehalt 2024'

Wir empfehlen die Online-Veranstaltung '41. EntgeltFORUM - lohn&gehalt 2024'

(Hybrid-)Elektrofahrzeuge: Lohnsteuerliche Vergünstigungen beim Dienstwagen und dessen „Betankung“

Elektro- oder Hybridelektrofahrzeug können anstelle von üblichen Fahrzeugen nicht mit 1 Prozent als geldwertem Vorteil Versteuerung finden, sondern mit 0,25 oder 0,5 Prozent. Darüber hinaus ist die „Betankung“ dieser Fahrzeuge teils steuerfrei möglich bzw. der Arbeitgeber kann hierzu steuerfreie Zuschüsse gewähren.

Stellen Arbeitgeber ihren Arbeitnehmern einen Dienstwagen zur Verfügung, wird immer öfter ein Elektro- oder Hybridelektrofahrzeug gewählt – Auslöser sind unterschiedliche Beweggründe: Umweltgedanken, aber vor allem oft auch die günstigere (lohn-)steuerlichen Berücksichtigung eines solchen Fahrzeugs.

Wird ein Dienstwagen einem Arbeitnehmer auch zur privaten Nutzung überlassen, unterliegt der sich dadurch ergebende Vorteil beim Arbeitnehmer als Sachbezug der Besteuerung und den Sozialabgaben.

Wird dem Arbeitnehmer dagegen ein Elektro- oder Hybridelektrofahrzeug gestellt, lassen sich die Sachbezüge reduzieren:

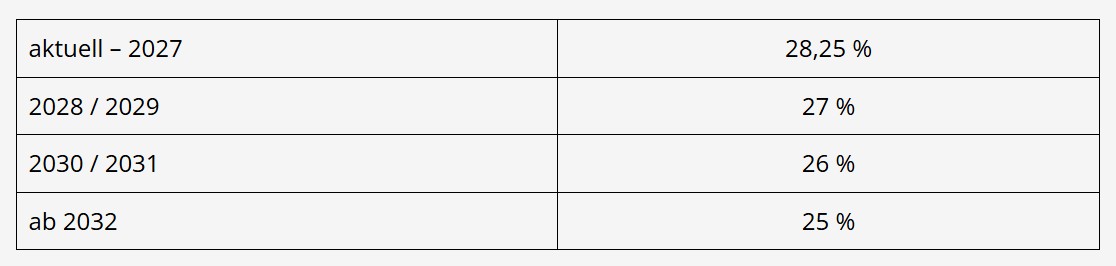

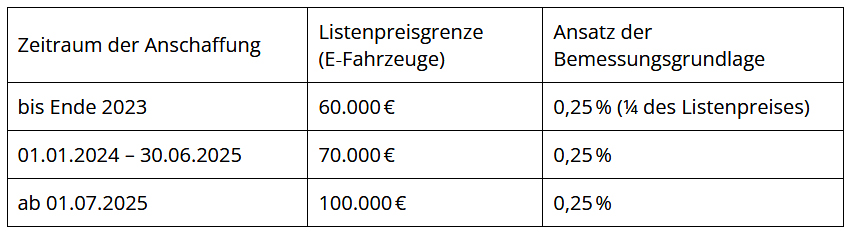

Seit dem Veranlagungszeitraum 2020 gilt für zwischen dem 01.01.2019 und 31.12.2030 angeschaffte reine Elektrofahrzeuge, die keine CO2- Emission haben und deren Bruttolistenpreis bei maximal 60.000 Euro liegt, eine steuerliche Bemessungsgrundlage von einem Viertel.

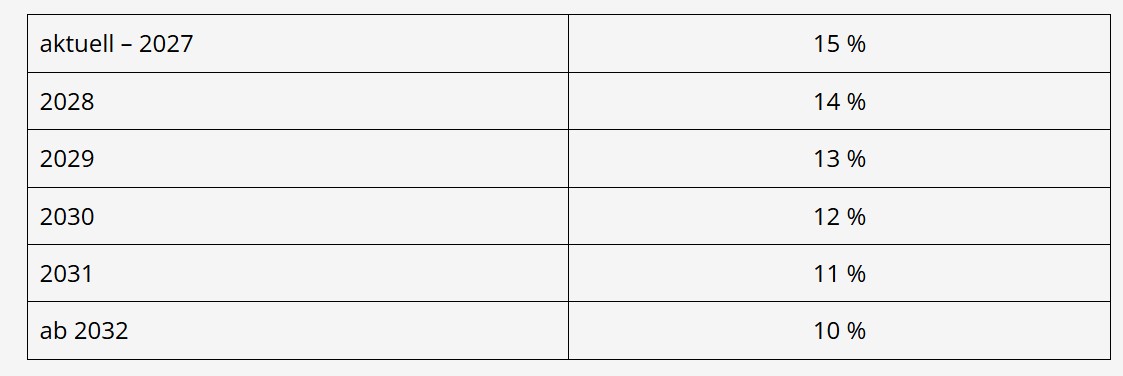

Bei anderen Elektrofahrzeugen und bei den meisten Hybridelektrofahrzeugen winkt immerhin eine Halbierung der Bemessungsgrundlage. Die Hälfte ist z. B. anzusetzen für zwischen dem 01.01.2019 und 31.12.2021 angeschaffte Elektro- oder Hybridelektrofahrzeuge,

• die eine CO2-Emission von maximal 50 g je gefahrenem km haben oder

• deren Reichweite unter ausschließlicher Nutzung der elektrischen Antriebsmaschine mindestens 40 km beträgt;

für zwischen dem 01.01.2025 und dem 31.12.2030 angeschaffte Elektro- oder Hybridelektrofahrzeuge,

• die eine CO2-Emission von maximal 50 g je gefahrenem km haben oder deren Reichweite unter ausschließlicher Nutzung der elektrischen Antriebsmaschine mindestens 80 km beträgt.

Bei der Pauschalwertmethode wird die Bemessungsgrundlage bei der Ein-Prozent- sowie bei der 0,03-Prozent-Regelung für Fahrten zwischen Wohnung und erster Tätigkeitsstätte sowie für Familienheimfahrten im Rahmen einer doppelten Haushaltsführung auf die Hälfte bzw. ein Viertel reduziert. Für die Anwendung der Ein-Prozent-Regelung wird der Bruttolistenpreis auf volle 100 Euro abgerundet; dies geschieht nach der Reduzierung des Bruttolistenpreises.

Praxistipp: Beteiligt sich der Arbeitnehmer an den Gesamtkosten für den Dienstwagen, reduziert die Kostenbeteiligung den Sachbezug. Lädt der Arbeitnehmer den Dienstwagen und erhält er den Strom nicht vom Arbeitgeber als Auslagenersatz steuer- und beitragsfrei erstattet, muss der Arbeitgeber die vom Arbeitnehmer getragenen Stromkosten mindernd abziehen.

Bei der Fahrtenbuchmethode werden zunächst alle Kosten des Fahrzeugs ermittelt und diese dann abhängig von den Fahrleistungen dem privaten und beruflichen Anteil zugeordnet. Bei der Bemessung der Abschreibung werden die Anschaffungskosten nur zur Hälfte/einem Viertel angesetzt. Nutzt der Arbeitnehmer ein vom Arbeitgeber geleastes oder gemietetes Fahrzeug, sind die Leasing- oder Mietkosten auch nur zur Hälfte bzw. einem Viertel anzusetzen.

Praxistipp: Bei der Ermittlung der auf die private Nutzung entfallenden Gesamtkosten bleibt ebenfalls der vom Arbeitgeber gestellte Ladestrom unberücksichtigt gemäß BMF-Schreiben vom 29.09.2020.

Stromaufladen des E-Dienstwagens zu Hause

Lädt der Arbeitnehmer ein betriebliche E-Fahrzeug zu Hause, kann der Arbeitgeber die Kosten des Ladevorgangs im Wege des Auslagenersatzes steuer- und beitragsfrei erstatten

Grundsätzlich erfordert der steuer- und beitragsfreie Auslagenersatz, dass der Arbeitgeber mit dem Arbeitnehmer über dessen Auslagen für jeden Ladevorgang abrechnet. Pauschaler Auslagenersatz dagegen führt regelmäßig zu steuer- und beitragspflichtigem Arbeitslohn. Das bedeutet für den Arbeitnehmer, dass er durch einen gesonderten Stromzähler (stationär oder mobil) genau aufzeichnen muss, wie viele kWh Strom er von seinem privaten Stromanschluss für das E-Fahrzeug seines Arbeitgebers verwendet hat und auf welche Höhe sich die Stromkosten konkret belaufen. Diesen Betrag kann der Arbeitgeber dann steuer- und beitragsfrei erstatten.

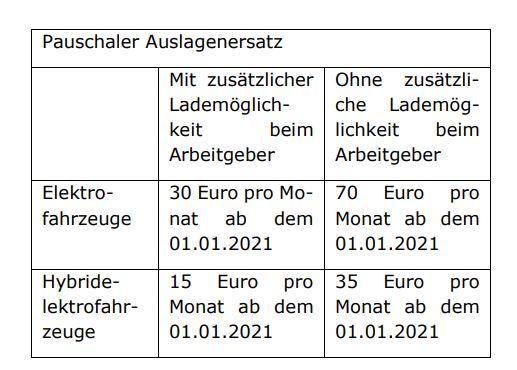

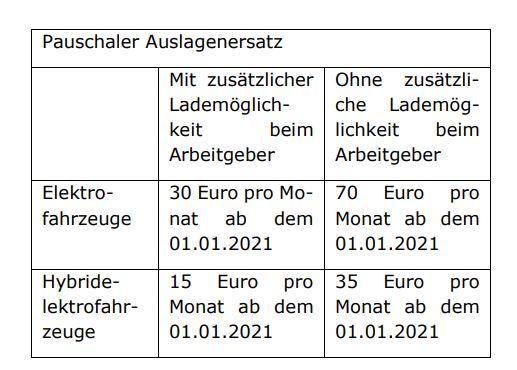

Alternativ ist aus Vereinfachungsgründen der betriebliche Nutzungsanteil der Stromkosten auch mit lohnsteuerlichen Pauschalen ansetzbar. Bei der Höhe der Pauschale kommt es darauf an, ob es sich um ein Elektro- oder um ein Hybridelektrofahrzeug handelt und ob der Arbeitnehmer zusätzlich auch eine Lademöglichkeit beim Arbeitgeber hat:

Hinweis:

Hinweis: Als zusätzliche Lademöglichkeit beim Arbeitgeber gilt jeder zum unentgeltlichen oder verbilligten Aufladen des E-Dienstwagens geeigneter Stromanschluss an einer ortsfesten betrieblichen Einrichtung des lohnsteuerlichen Arbeitgebers. Dem gleichgestellt ist eine dem Arbeitnehmer vom Arbeitgeber unentgeltlich oder verbilligt zur Verfügung gestellte Stromtankkarte zum Aufladen des E-Dienstwagens bei einem Dritten.

Privates E-Fahrzeug: Stromaufladen beim Arbeitgeber

Viele Arbeitgeber haben mittlerweile an ihrem Betriebssitz Ladesäulen installiert, an denen die Arbeitnehmer sowohl Dienstwagen als auch private E-Fahrzeuge laden dürfen. Auch für das kostenlose Aufladen von privaten Elektro- und Hybridelektrofahrzeugen im Betrieb winken lohnsteuerliche Vergünstigungen. Denn zusätzlich zum ohnehin geschuldeten Arbeitslohn vom Arbeitgeber gewährte Vorteile für das elektrische Aufladen eines Elektro- oder Hybridelektrofahrzeugs an einer ortsfesten betrieblichen Einrichtung des Arbeitgebers oder eines verbundenen Unternehmens sind lohnsteuer- und beitragsfrei.

Wichtig: Damit erfahren Elektro- und Hybride Elektrofahrzeuge eine erhebliche Besserstellung als herkömmliche Verbrenner. Würde der Arbeitgeber nämlich das kostenlose Betanken eines Verbrenners des Arbeitnehmers an einer betrieblichen Tankstelle gestatten, dann würde es sich hierbei um einen Sachbezug handeln. Dieser ist steuer- und beitragspflichtig, es sei denn, die in § 8 Abs 2 S. 11 EStG verankerte Sachbezugsfreigrenze von 50 Euro im Monat wird nicht überschritten.

ABER: der Arbeitgeber muss den Vorteil zusätzlich zum ohnehin geschuldeten Arbeitslohn gewähren, damit die Steuer- und Beitragsfreiheit greift.

Für die Steuer- und Beitragsfreiheit des Ladevorgangs ist außerdem erforderlich, dass der Ladevorgang an einer ortsfesten betrieblichen Einrichtung des Arbeitgebers oder eines mit dem Arbeitgeber verbundenen Unternehmens (§ 15 Aktiengesetz) erfolgt.

Dritten (Geschäftspartner/Kunde) an einer von einem fremden Dritten betriebenen Ladevorrichtung sowie das Aufladen beim Arbeitnehmer selbst.

Umfang der Steuerfreiheit Die Steuerbefreiung nach § 3 Nr. 46 EStG ist weder auf einen Höchstbetrag noch nach der Anzahl der begünstigten E-Fahrzeuge begrenzt. Auch wenn ein Arbeitnehmer täglich zwei Fahrzeuge an einer Ladevorrichtung des Arbeitgebers laden sollte, ist dies in voller Höhe steuer- und beitragsfrei.

Exkurs E-Bikes

Gestattet der Arbeitgeber das kostenlose Laden eines normalen E-Bikes in seinem Betrieb, darf dies aus Billigkeitsgründen steuer- und beitragsfrei behandelt werden.

Privates E-Fahrzeug: Stromaufladen zu Hause

Lädt der Arbeitnehmer sein privates E-Fahrzeug zu Hause, handelt es sich um privat veranlasste Stromkosten. Möchte der Arbeitgeber diesen Ladestrom erstatten, liegt in der Regel steuer- und beitragspflichtiger Arbeitslohn vor.

Quelle: Birgit Ennemoser, Auren Personal GmbH, www.auren.de

Wir empfehlen die Online-Veranstaltung '41. EntgeltFORUM - lohn&gehalt 2024'

Wir empfehlen die Online-Veranstaltung '41. EntgeltFORUM - lohn&gehalt 2024'